Was ist ein Kontensystem?

Du kennst es wahrscheinlich auch aus eigener Erfahrung: Das Sparen von Geld kann eine eine schwierige Angelegenheit sein. Regelmäßig Geld zu sparen ist anstrengend und erfordert ein hohes Maß an Disziplin. Den Spruch: „Am Ende des Geldes ist noch so viel Monat übrig“ hast du vermutlich auch schon einmal gehört.

Ein Kontensystem, auch Kontenmodell genannt, ist ein System bestehend aus mehreren Konten. Jedes Konto verfolgt dabei ein anderes Ziel (z.B. Konto für Fixausgaben, Sparkonto für Urlaube, Sparkonto für die Rente). Ein Kontensystem ist eine Möglichkeit das Sparen zu erleichtern und zu automatisieren.

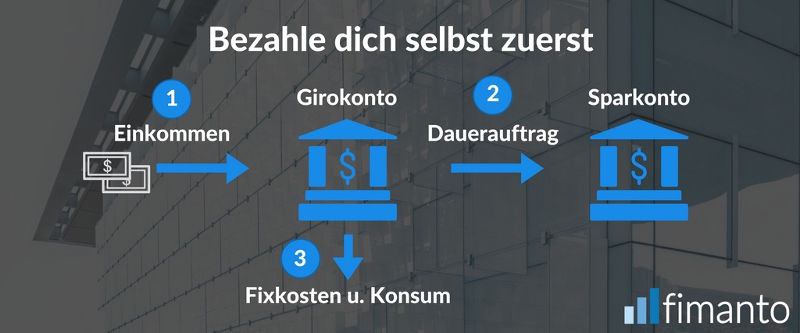

Um monatliches Sparen sicherzustellen spricht man auch von: „Bezahle dich selbst zuerst„. Sparen kann nur funktionieren, wenn du es direkt nach dem Eingang deines Einkommens tust. Umgesetzt wird dies mit einem oder mehreren Daueraufträgen innerhalb deines Kontensystems.

Kontensystem planen

Im ersten Schritt solltest du dein Kontensystem planen. Es ist sinnvoll die Planung aufzuschreiben, um die Übersicht zu behalten und später darauf zurückgreifen zu können. Das Kontensystem wird daher immer in Anlehnung an das eigene Haushaltsbuch erstellt. Was du beim dabei beachten solltest, haben wir hier bereits beschrieben: Führen eines Haushaltsbuches.

Bei der Planung deines Kontenmodells solltest du dir zwei Fragen beantworten:

- Welche und wieviele Konten brauche ich?

- Wie viel Geld pro Konto sparen?

Welche und wieviele Konten brauche ich?

Das einfachste Kontensystem besteht aus 3 Konten und wird daher 3-Kontensystem genannt. Grundsätzlich besteht ein Kontensystem aus den drei Kontoarten:

- Konten für Zahlungsabwicklungen

- Konten zum Sparen

- Konten zum Investieren

Es ist aber auch möglich, dass du für eine Kontoart mehrere Konten in deinem System hast. Die Anzahl an Konten kann daher sehr unterschiedlich sein. Die Anzahl ist von deinen Einnahmen und Ausgaben abhängig und orientiert sich an den Budgets, die du im Rahmen deines Haushaltsbuches festgelegt hast.

Üblich sind daher auch ein 4-Kontensystem oder 5-Kontensystem, bis hin zu einem 6-Kontensystem.

Konten für Zahlungsabwicklungen

Zu allererst benötigst du Konten für die alltägliche Zahlungsabwicklung. In der Regel reicht hierfür ein Konto in deinem Kontensystem. Auf diesem Konto werden alle Einnahmen eingezahlt. In der Regel werden auch alle fixen Ausgaben (z.B. Miete, Strom, Internet) und variablen Ausgaben (z.B. Lebensmittel, Benzinkosten) von diesem Konto aus gesteuert.

Ein Girokonto ist für regelmäßige Ein- und Auszahlungen, wie Miete und Gehalt, geeignet. Girokonten werden daher als Konten für die Abwicklungen von Zahlungen verwendet. Üblicherweise erhält man bei einem Girokonto allerdings nahezu keine Zinsen auf sein Geld.

Konten zum Sparen

Neben dem Girokonto für Ein- und Auszahlungen benötigst du Konten zum Sparen. Die Anzahl an Sparkonten orientiert sich an deiner Sparquote und deinen Sparzahlen. Umso mehr Geld du zum Sparen zur Verfügung hast, desto mehr Sparkonten sind sinnvoll.

Beispiele für Sparkonten sind:

- Notfallreserve (z.B. Autoreparaturen, Geld für Phasen der Arbeitslosigkeit)

- Spaßkonto (außergewöhnlicher Konsum, wie Urlaub oder elektr. Geräte)

- Bildung

Gut geeignet für das Sparen von Geld ist ein Tagesgeldkonto. Im Unterschied zum Girokonto erhält man bei einem Tagesgeldkonto höhere Zinsen. Es ist nicht für regelmäßige Zahlungen geeignet, da Überweisungen auf und von dem Konto nur über ein Referenzkonto getätigt werden können. Dieses Referenzkonto kann z.B. ein bestehendes Girokonto sein. Das Referenzkonto wird bei der Eröffnung des Tagesgeldkontos eingerichtet.

Anders als bei einem Festgeldkonto hat man bei einem Tagesgeldkonto jederzeit Zugriff auf das gesparte Geld. Bei Festgeldkonten legt man eine bestimmte Geldsumme für einen festen Zeitraum an und erhält dafür Zinsen. Während dieser Zeit kann man nicht auf sein Geld zugreifen. In der Regel erhält man dadurch höhere Zinsen als bei einem Tagesgeldkonto.

Konten zum Investieren

Sparkonten sind dafür vorgesehen Geld für anfallende Ausgaben zurück zu legen. Für den Vermögensaufbau aufzubauen, benötigst du jedoch auch Konten zum Investieren. Hierbei handelt es sich um Konten für

- einmalige Investitionen und

- Investment-Sparpläne.

Für Konten einmaliger Investitionen eignen sich ebenfalls Tagesgeldkonten. Üblicherweise wird hier über einen längeren Zeitraum Geld gespart und dann einmalig investiert. Sinnvoll ist ein solches Konto, wenn deine Sparquote gering ist und du dennoch in einzelne Wertpapiere investieren willst (z.B. beim Kauf von einzelnen Aktien).

Beim regelmäßigen Kauf von Wertpapieren, wie z.B. bei einem ETF-Sparplan, benötigst du ein Wertpapierdepot. Über ein Depot wird der Kauf von Wertpapieren abgewickelt und Wertpapierbestände verwaltet.

Wie viel Geld pro Konto sparen?

In erster Linie hängt die Höhe der Sparsummen pro Konto von der gesamten Sparquote ab.

Es kann sinnvoll sein die Sparsummen dynamisch zu gestalten. Das bedeutet Konten, wie das Sparkonto für die Notfallreserve, zuerst zu füllen.

Nicht zu vernachlässigen sind ungeplante Einnahmen, wie Geschenke, Verkäufe oder zusätzliche Einkommen aus der Arbeit. Um deine Spar- und Investitionsziele kannst du einen Teil dieser Einnahmen deinen Sparkonten zuführen.

Konten einrichten

Girokonto

Bei der Einrichtung eines Girokonto sind die Kontoführungsgebühren ein wichtiges Entscheidungskriterium.

Zugehörig zu einem Girokonto erhältst du eine Debitkarte mit der du bargeldlos bezahlen oder Bargeld abheben kannst. Derzeit gibt es vier unterschiedliche Debitsysteme:

- Giropay (ehemals EC)

- Maestro

- Debit Mastercard

- Visa V Pay

Diese Debitsysteme unterschieden sich dadurch, wo du kostenlos bezahlen oder Bargeld abheben kannst. Giropay und Maestro findet man in Deutschland in Kooperation unter der alten Bezeichnung EC-Karte. Regionales Bezahlen ist problemlos möglich. Das Bezahlen im Ausland oder Online ist üblicherweise jedoch nicht möglich.

Die Systeme von Mastercard und Visa funktionieren ähnlich wie Kreditkarten. Man kann mit ihnen in der Regel auch Online und im Ausland bezahlen. Dafür gibt es teilweise Einschränkungen bei regionalen Bezahlungen und dem kostenfreien Abheben von Bargeld.

Es ist daher zu Empfehlen einen Girokonto-Vergleich unterschiedlicher Anbieter vorzunehmen. In der Regel haben Banken mit dem Fokus auf den Online-Bereich auch geringere bis gar keine Kosten.

Vergleich von Girokonten auf Check24.de

Tagesgeldkonto

Das Eröffnen und Wechseln von Tagesgeldkonten ist einfacher als bei einem Girokonto. Auswahlkriterien sind die höhe der Zinsen und die Kontoführungsgebühren. Die Zinsen, die man bei einem Anbieter erhält, werden von Zeit zu Zeit angepasst und ändern sich daher regelmäßig.

Um die attraktivsten Konditionen zu erhalten lohnt sich ein Tagesgeld-Vergleich der Anbieter und Konten.

Vergleich von Tagesgeldkonten auf Check24.de

Depot

Für die Eröffnung eines Depots benötigst du einen Broker. Online-Broker konzentrieren ihre Dienstleistung auf den Online Bereich und betreiben keine Filialen. Dies ermöglicht geringere Kosten, die dir direkt zugute kommen.

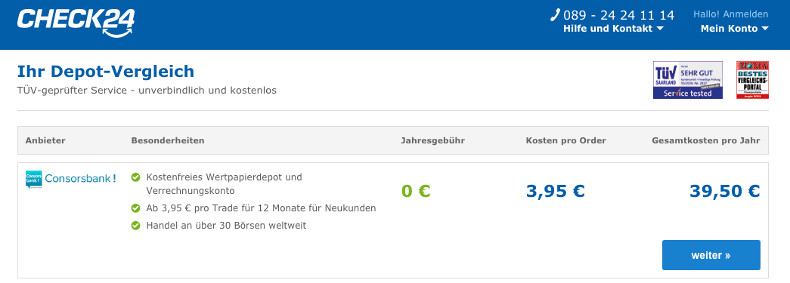

Die Wahl deines Brokers und Depots hängt von deinem Vorhaben ab. Es gibt Broker mit umfangreichen Angeboten von kostenlosen ETF-Sparplänen und andere Broker mit günstigen Gebühren bei einmaligen Investitionen. Auch hier eignet sich daher ein Depot-Vergleich.

Vergleich von Depots auf Check24.de

Vergleich von Depots für ETF-Sparpläne auf justETF.de

Daueraufträge einrichten

Mithilfe deines Kontensystems kannst du das Sparen automatisieren. Notwendig dafür ist das Einrichten von Daueraufträgen.

Der wichtigste Grundsatz für das erfolgreiche Sparen lautet: „Bezahle dich selbst zuerst.“ Um diesen Grundsatz auch bei deinem Kontenmodell zu befolgen, sollte der Dauerauftrag direkt nach Eingang des Einkommens erfolgen. Der Zeitpunkt der Dauerträge ist daher entscheidend.

Planung regelmäßig prüfen und anpassen

Ein Kontensystem lässt sich nur bis zu einem gewissen Grad standardisieren. Der Großteil ist individuell und hängt von deinen Rahmenbedingungen, wie deinen Einkommen, Ausgaben und deiner Sparquote, ab.

Wenn du dein Kontensystem einige Zeit lang verwendet hast oder sich deine Rahmenbedingungen gravierend ändern, solltest du deine Planung überprüfen und anpassen.

Diese Beiträge könnten dich interessieren:

Haushaltsbuch führen

Konsumgesellschaft einfach erklärt

Börse einfach erklärt

Die besten Finanzbücher